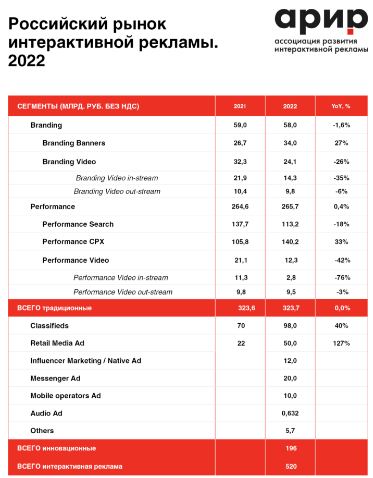

АРИР (Россия). Эксперты Ассоциации развития интерактивной рекламы (АРИР, входит в саморегулируемую организацию «Ассоциация маркетинговой индустрии «Рекламный Совет») оценили объём российского рынка интернет-рекламы в 2022 году.

По подсчётам АРИР, объём российского рынка интернет-рекламы достиг 520 млрд рублей (все цифры без учёта НДС). При анализе бюджетов ассоциация использовала новую методику оценки, рассчитав затраты рекламодателей по двум крупным сегментам: традиционным каналам и инновационным. В первую группу вошли бюджеты на performance- и branding-рекламу. Во вторую – инвестиции в классифайды, Retail Media Ad, Influencer Marketing, нативную рекламу, рекламу в мессенджерах и у мобильных операторов, Audio Ad, e-mail маркетинг, рекламу в онлайн-играх и трансляциях игр.

По итогам 2022 года традиционные сегменты продемонстрировали нулевую динамику: объём затрат остался на отметке в 323,7 млрд рублей. А вложения в инновационные сегменты, по оценке АРИР, составили 196 млрд рублей. С 2022 года ассоциация начинает считать рекламные инвестиции по обновлённой методологии. Она заключается в разделении рынка на так называемые традиционные и инновационные сегменты. Это решение продиктовано масштабным изменением ландшафта российской digital-отрасли.

В прошлом году в России стали недоступны размещения в поиске и сетях Google, YouTube, TikTok, Facebook и Instagram (продукты Meta, признанной экстремистской организацией и запрещённой в РФ), Criteo. Игроки переносили освободившиеся рекламные бюджеты как на оставшиеся в стране интернет-платформы, сервисы («Яндекс», VK MyTarget и другие), так и на иные медиа, близкие к цифровой рекламе: ТВ, Digital Out-of-Home и радио. На фоне дефицита доступных форматов заказчики обратили внимание на альтернативные инструменты продвижения в Сети. Такая ситуация заставила представителей АРИР посмотреть на структуру экосистемы по-новому и изменить методику подсчёта, дополнив её другими активно развивающимися каналами коммуникации.

Борис Омельницкий, президент АРИР, отмечает:

«Главный вопрос, который сейчас задаёт бизнес: «Какие эффективные инструменты интерактивной рекламы доступны?» И для подготовки полноценного ответа мы изменили методику оценки, пригласили на площадку АРИР всех заинтересованных экспертов и работаем над тем, чтобы дать полную и прозрачную картину рынка. В марте 2022 года были очень негативные прогнозы о падении рынка на десятки процентов, но вся индустрия сфокусировалась на решении первоочередных задач и без оглядки на прогнозы продолжала интенсивно работать, масштабировать рекламные платформы для растущей нагрузки, решать задачи замещения уходящих технологий, обучать рекламодателей и в итоге смогла удовлетворить запросы бизнеса, который, в свою очередь, вкладывался в выживание и эффективные инструменты интернет-рекламы. Позиции ушедших с рынка иностранных брендов начали занимать локальные игроки. Они увеличили инвестиции на рекламу и перераспределили бюджеты в пользу доступных сегодня рекламных систем. Малый и средний бизнес в период перемен нашёл в себе силы обучаться новому и увеличил ресурсы на продвижение. Появление требований маркировки интернет-рекламы с сентября 2022 года стало ещё одной технологической задачей для индустрии, которая постепенно решается и не привела к снижению доверия рекламодателей. С 2022 года мы начали новый отсчёт объёмов рынка в новых условиях и открыты к диалогу со всеми заинтересованными сторонами: рекламодателями, новыми поставщиками рекламных возможностей, регуляторами и интернет-пользователями».

Алексей Беляев, вице-президент АРИР, директор по аналитике коммерческого департамента VK, комментирует:

«Реклама в интернете слишком многообразна и многофакторна, поэтому мы в АРИР выделили отдельно инновационные сегменты. Мы по-прежнему публикуем цифры традиционных сегментов, на которые приходится более половины суммарного объёма рынка интерактивной рекламы, но пренебрегать быстрорастущими сегментами (для которых зачастую ещё и нет устоявшихся русскоязычных названий), такими как Retail Media Ad (реклама в электронных магазинах и маркетплейсах), Classifieds (продвижение в сервисах объявлений), было бы неверно. За последние несколько лет эти и не только эти сегменты интернета образовали свои полноценные медиа, а их охваты и объёмы рекламы в них продолжают расти опережающими темпами. При подготовке результатов этого года мы откалибровали размер рынка с помощью опроса крупных рекламных агентств и рекламодателей. Крупные игроки рынка являются публичными компаниями и в том или ином виде публикуют свои финансовые отчёты, выделяя там рекламные доходы. Однако более мелкие участники отрасли зачастую не столь прозрачны, хотя и «отвечают» за существенную (десятки процентов) часть рынка. Опрос позволил нам понять и уточнить долю крупных игроков в объёмах затрат на интерактивную рекламу».

Традиционные сегменты

Состав традиционных сегментов остался прежним: это performance-реклама (поисковая реклама, CPx, video instream и video outstream) и branding-реклама (banners, video instream, video outstream). В первом квартале традиционные сегменты показали рост на 12%. Во втором и третьем кварталах испытали падение на 8% и 2% соответственно. С октября по декабрь динамика устремилась к нулю.

Объём performance увеличился на 0,4% и теперь равен 265,7 млрд рублей. На поисковую рекламу («Яндекс», Mail.Ru) потратили на 18% меньше – 113,2 млрд рублей. Объём инвестиций в CPx (контекстные объявления в рекламных сетях, включая сеть «Яндекс», MyTarget, Ozon, рекламу в социальных сетях, мобильные и performance-сети) вырос на 33% и составил 140,2 млрд рублей.

Как отмечает Алексей Беляев, динамика традиционных сегментов отражает изменения в структуре инвентаря и спроса:

«Рост CPX иллюстрирует высокий уровень технологической и продуктовой готовности рынка, изменение ситуации со стороны предложения инвентаря было быстро скомпенсировано отечественными игроками. Сокращение поискового сегмента вызвано уходом с рынка Google и соответствующим снижением объёма поискового инвентаря».

Вложения в performance video сократились на 42%, до 12,3 млрд рублей. При этом на performance video instream пришлось 2,8 млрд рублей, что ниже показателя 2021 года на 76%. Бюджеты на performance video outstream опустились к отметке 9,5 млрд рублей при динамике –3%.

Объём сегмента branding упал на 1,6% и составил 58 млрд рублей. В продвижение с помощью баннеров (на РБК, «Рамблере», Ozon, в сетях AdRiver) рекламодатели вложили 34 млрд рублей – на 27% больше.

Категория branding video продемонстрировала отрицательную динамику на 26%, сумма вложений составила 24,1 млрд рублей. Объём затрат на branding video instream сократился на 35%, до 14,3 млрд рублей. Branding video outstream показал падение на 6%, до 9,8 млрд рублей.

«Общее сокращение video instream обусловлено снижением доли крупных транснациональных рекламодателей, которые покинули рынок»,

– объясняет Алексей Беляев.

Инновационные сегменты

К числу инновационных сегментов интернет-рекламы эксперты АРИР отнесли: классифайды, Retail Media Ad, Influencer Marketing и нативную рекламу, рекламу в мессенджерах (Telegram Ads), рекламу у мобильных операторов, Audio Ad и остальное (реклама в онлайн-играх и трансляциях игр, e-mail-маркетинг и другие маркетинговые инструменты).⠀

Ранее АРИР уже оценивала вложения в классифайды, Audio Ad и Influencer Marketing. Цифры по остальным категориям ассоциация представляет впервые.

Classifieds – расходы бизнесов за перечисление конкретных товаров или услуг, сгруппированных по темам на онлайн-досках объявлений, листингах вакансий, недвижимости и автомобилей. Выручка классифайдов в 2022 году составила 98 млрд рублей, а в 2021 году – 70 млрд рублей. Таким образом эта категория выросла на 40% за год.

Лидером по росту среди всех традиционных и инновационных сегментов стала Retail Media Ad. Категория показала взрывной рост на 127%. В результате затраты на рекламу внутри платформ онлайн-ретейлеров достигли 50 млрд рублей. В 2021 году этот показатель был равен 22 млрд рублей.

«Маркетплейсы во всём мире неожиданно стали площадками выбора. Миллионы SKU (единиц товаров), которые они предлагают потребителям, дают возможность покупателю выбрать свою будущую покупку, а затем уже решать, где он её совершит. Это привело к тому, что крупным брендам интересно размещать рекламу на торговых площадках не только для увеличения продаж на этих конкретных торговых площадках, но и для того, чтобы рекламировать непосредственно бренды, новые товары, продуктовые линейки. Это и есть формирование нового тренда Retail Media. В России такой тренд прочно закрепился в 2022 году, когда доступный инвентарь сократился за счёт ухода Google и Instagram (продукт Meta, признанной экстремистской организацией и запрещённой в РФ)»,

– комментирует Фёдор Вирин, вице-президент АРИР, партнёр аналитического агентства Data Insight.

Общий объём двух сегментов – Influencer Marketing и нативной рекламы – составил 12 млрд рублей. При подсчёте бюджетов, вложенных в Influencer Marketing, учитывались площадки VK, YouTube, Facebook и Instagram (продукты Meta, признанной экстремистской организацией и запрещённой в РФ), TikTok.

Рекламодатели используют как доступные, так и запрещённые в России социальные сети, чтобы охватить максимальное количество пользователей. По мнению Антона Петухова, председателя комитета Influencer Marketing АРИР, Head of Influencer Marketing MGCom, бюджеты на promotion в социальных сетях распределяются примерно таким образом:

«На VK и коммерческие посты в Telegram-каналах приходится 40% расходов. Рекламодатели активно работают с этими платформами ввиду ограничений в других соцсетях. На YouTube-интеграции, shorts, врезки/альт-роллы уходит 30% бюджетов. В стриминг-платформы Twitch или Trovo бренды вкладывают 10% средств. Instagram (продукт Meta, признанной экстремистской организацией и запрещённой в РФ) «забирает» 20% бюджета: несмотря на ограничения, многие блогеры продолжают размещать в Instagram (продукт Meta, признанной экстремистской организацией и запрещённой в РФ) контент, а рекламодатели продолжают покупать у них рекламу, так как стремятся получить доступ к большой и вовлечённой аудитории».

Продолжается тренд на интеграцию Influencer-маркетинга в традиционные каналы: телевидение, офлайн-мероприятия. Это связано с несколькими факторами.

«Во-первых, классические медиа охватывают более широкую аудиторию, включая тех, кто не является активным пользователем социальных сетей. Во-вторых, взаимодействие с известными лицами через TV и ивенты укрепляет доверие и повышает запоминаемость рекламы. В-третьих, эти каналы обеспечивают глубокое взаимодействие, создавая эмоциональную связь и стимулируя приверженность бренду. Чтобы максимизировать охват, рекламодатели всё чаще разрабатывают комплексные кросс-медийные стратегии, которые включают в себя сразу несколько платформ, например, OLV (Online Video), DOOH, TV, Audio. При этом тренд на переход в традиционные каналы скорее дополняет, а не заменяет активности в социальных медиа»,

– рассказывает Антон Петухов.

Объём Audio Ad АРИР оценила в 0,632 млрд рублей. По словам Эдуарда Рекачинского, сопредседателя комитета Audio Ad АРИР, генерального директора сейлз-хауса онлайн-аудиорекламы Unisound, объём аудиорекламы сохранился в 2022 году благодаря брендам, которые пришли в музыкальный стриминг и онлайн-радио в поиске новых каналов продвижения. Среди наиболее активных категорий оказались финансы, телеком, «афиша и развлечения», «фарма», ретейл. К концу года восстановили активность недвижимость и FMCG.

«При этом самыми популярными инструментами в онлайн-аудио стали ролик с компаньон-баннером, дисплейный ремаркетинг после прослушивания, диалоговая реклама с открытием ссылки голосом. Большие CTR этих интерактивных форматов в аудио выводят рекламодателей за рамки брендинга и открывают настоящие brandformance-возможности. Новые подходы к рекламе в музыке требуют и более глубокой оценки эффективности. Сегодня большинство брендов оценивает свои инвестиции в формат с помощью аудита пикселем, post-click, post-listening аналитики и Brand Lift исследований»,

– добавляет Эдуард Рекачинский.

20 млрд рублей рекламодатели потратили на продвижение в мессенджерах, а именно с помощью Telegram Ads. Вложения в рекламу у мобильных операторов составили 10 млрд рублей. На рекламу в онлайн-играх и трансляциях игр, на e-mail-маркетинг и другие маркетинговые инструменты пришлось 5,7 млрд рублей.

Подробнее о методологии

АРИР продолжает собирать данные по традиционным сегментам из открытых источников: биржевых и финансовых отчётов крупных игроков, ведущих коммуникационно-рекламных групп.

В ситуации с инновационными сегментами источники следующие: объём рекламы на Retail Media Ad складывается из доли от оборота маркетплейсов, при подсчёте затрат на классифайды учитываются годовые отчёты онлайн-компаний по выручке, данные налоговой отчетности, экспертная оценка, статистику по Digital Audio Ad, Influencer Marketing, нативной рекламе, рекламе в онлайн-играх и в трансляциях игр АРИР формирует на основе внутренних данных игроков рынка, иИнформация по маркетинговым рассылкам и рекламе у мобильных операторов собирается из отчётов игроков сегмента, сумма вложений в рекламу в мессенджерах и e-mail-маркетинг определяется путём экспертной оценки.

В случаях, где это применимо, АРИР включает в оценку рынка только маркированную рекламу без учёта «серых» зон.

В оценку могут быть внесены изменения после публикации налоговой отчётности в системе СПАРК за 2022 год.

(По материалу АРИР)