УКРАИНА. Телевизионная реклама – востребованный рекламный носитель, один из основных каналов продвижения лекарственных средств, обеспечивающий контакт непосредственно с конечным потребителем. Фармкомпании уделяют значительное внимание этому каналу коммуникации при продвижении безрецептурных препаратов на рынке. Ежегодно инвестиции в рекламу лекарственных средств на телевидении увеличиваются.

Данная публикация посвящена основным тенденциям украинского рынка рекламы лекарственных средств на ТВ в 2015 г. При подготовке материала использованы данные аналитической системы исследования рынка «PharmXplorer/Фармстандарт» компании Proxima Research, данные исследования телевизионной аудитории, предоставленные Индустриальным телевизионным комитетом (ИТК)*.

Методология

В рамках этого исследования общий объем инвестиций в рекламу на телевидении рассчитан в ценах прайс-листов рекламных агентств (open-rate). Необходимо учитывать, что представленные показатели объема инвестиций в ТВ-рекламу в среднем в 2,5 – 3 раза выше реальных. Для оценки объема телерекламы в натуральном выражении, то есть количества выработанных и проданных телеканалами рейтингов, в анализе используется взвешенный GRP – WGRP (weighted GRP), который показывает коэффициент GRP для роликов с единой продолжительностью показа (30 сек.). В исследовании также задействовано понятие медиаинфляции, характеризующее неотъемлемую черту современного украинского рынка телерекламы – повышение цен на телеэфир. Оно в значительной степени делает более наглядным сравнение медиаэффективности изучаемого промоционного средства в различные периоды. Уровень медиаинфляции рассчитывается по формуле: ∆ затрат на телерекламу – ∆ потребления рейтингов WGRP. При отображении показателей ТВ-промоции рассмотрены данные, рассчитанные по генсовокупности Universe (города с численностью более 50 тыс. человек). В общем объеме инвестиций в рекламу лекарственных средств на телевидении не учитывалась имиджевая реклама фармкомпаний.

Тенденции рынка ТВ-рекламы

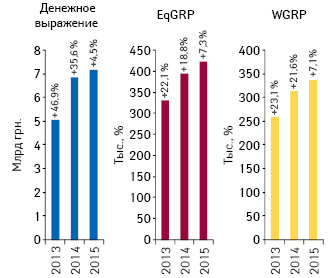

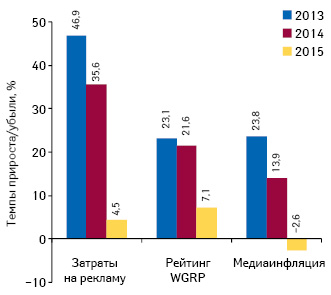

По итогам 2015 г. объем инвестиций в рекламу лекарственных средств на телевидении увеличился на 4,5% по сравнению с 2014 г. и достиг 7,2 млрд грн. (рис. 1). При этом уровень контакта со зрителем (EqGRP) повысился на 7,3%, а количество выработанных рейтингов (WGRP) – на 7,1%. Динамика этих показателей замедлилась по сравнению с предыдущими периодами. По итогам 2015 г. отмечена медиадефляция на уровне 2,6% (рис. 2).

Рис. 1

Динамика объема инвестиций фармкомпаний в рекламу лекарственных средств на ТВ, уровня контакта с аудиторией EqGRP и рейтингов WGRP по итогам 2013 – 2015 гг. с указанием темпов их прироста по сравнению с аналогичным периодом предыдущего года.

Рис. 2

Прирост/убыль объема продаж рекламы лекарственных средств в денежном и натуральном выражении в прессе, а также уровень медиаинфляции по итогам 2013 – 2015 гг. по сравнению с предыдущим годом.

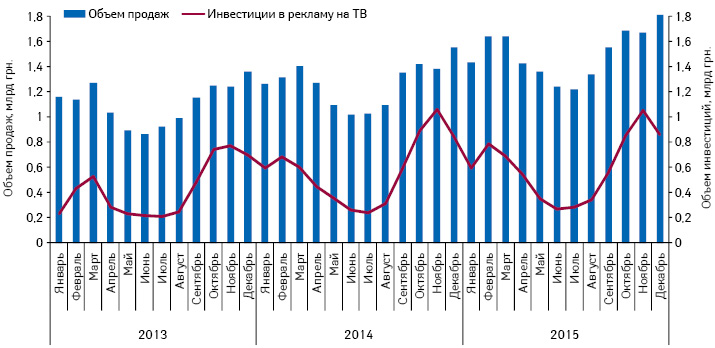

Как известно, для многих ОТС-препаратов характерна сезонность динамики продаж. Эта особенность непосредственно отражается на динамике вложений фармкомпаний в продвижение продукции, которая особо нуждается в рекламной поддержке в период сезонного пика продаж. Рынок рекламы лекарственных средств близко коррелирует с динамикой аптечных продаж (рис. 3).

Рис. 3

Динамика инвестиций в рекламу лекарственных средств на ТВ и объем аптечных продаж безрецептурных препаратов по итогам 2013 – 2015 гг.

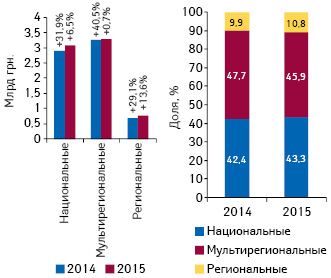

При рекламировании лекарственных средств фармкомпании основное внимание фокусируют на национальных («Интер», «Первый национальный», «Студия 1+1») и мультирегиональных телеканалах. По итогам 2015 г. доля данных типов каналов составляет 43,3 и 45,9% соответственно. Удельный вес региональных каналов в общей структуре составил 10,8% (рис. 4).

Рис. 4

Объем инвестиций фармкомпаний в рекламу лекарственных средств на ТВ по типам каналов по итогам 2014 – 2015 гг. с указанием темпов прироста по сравнению с аналогичным периодом предыдущего года, а также структура инвестиций по итогам 2014 – 2015 гг.

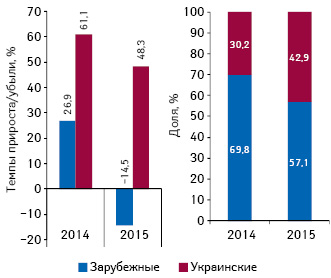

Украинские производители демонстрируют опережающую динамику прироста инвестиций в рекламу на ТВ по сравнению с зарубежными игроками, что позволило украинским фармацевтическим компаниям значительно увеличить свою долю в общем объеме инвестиций в ТВ-рекламу лекарственных средств. Так, по итогам 2015 г. их удельный вес составил 42,9% (рис. 5).

Рис. 5

Темпы прироста/убыли объема инвестиций в ТВ-рекламу лекарственных средств зарубежного и украинского производства по итогам 2014 – 2015 гг. по сравнению с аналогичным периодом предыдущего года, а также структура инвестиций по итогам 2014 – 2015 гг.

В 2015 г. рейтинг телеканалов по объему продаж рекламы лекарственных средств возглавляют национальные каналы: по итогам анализируемого периода 1-е место занял телеканал «Студия 1+1», а канал «Интер», который в предыдущие годы удерживал лидирующую позицию, сместился на 2-е место (табл. 1). При этом «Интер» обеспечил наиболее высокий уровень контакта со зрителем и максимальное количество выходов рекламных роликов лекарственных средств. 3 – 8-ю позиции рейтинга заняли мультирегиональные каналы. В целом состав рейтинга топ-10 каналов по объему продаж рекламы лекарственных средств по сравнению с предыдущим годом не изменился, каналы просто изменяют свои позиции в рейтинге.

| Таблица 1 | Топ-10 телеканалов по объему продаж рекламы лекарственных средств по итогам 2015 г. с указанием позиций в рейтинге за аналогичный период 2013–2014 гг. |

| 2013 | 2014 | 2015 | Канал | Объем продаж рекламы, млн грн. | WGRP, % | EqGRP, % | Количество выходов |

| 2 | 3 | 1 | Студия «1+1» | 1 538,9 | 65 301,4 | 79 422,2 | 54 196 |

| 1 | 1 | 2 | Интер | 1 534,6 | 63 580,6 | 80 296,9 | 62 736 |

| 3 | 2 | 3 | СТБ | 1 051,5 | 36 251,3 | 46 219,2 | 57 459 |

| 4 | 4 | 4 | Украина | 746,2 | 32 657,4 | 41 504,0 | 39 383 |

| 5 | 5 | 5 | ICTV | 443,1 | 18 381,9 | 24 135,2 | 35 517 |

| 10 | 8 | 6 | ТЕТ | 298,8 | 19 286,4 | 23 206,0 | 52 385 |

| 6 | 7 | 7 | Новый канал | 281,7 | 12 217,7 | 16 230,0 | 30 396 |

| 7 | 6 | 8 | НТН | 263,8 | 16 233,5 | 20 853,9 | 43 672 |

| 11 | 10 | 9 | 2+2 | 169,9 | 11 207,9 | 13 486,3 | 47 300 |

| 9 | 9 | 10 | K1 | 131,1 | 5571,4 | 7 173,6 | 38 104 |

| – | – | – | Другие | 711,4 | 56 777,3 | 70 395,8 | 1 059 297 |

| – | – | – | Итого | 7 171,0 | 337 466,8 | 422 923,1 | 1 520 444 |

Существенные изменения произошли в рейтинге топ-10 брендов лекарственных средств, рекламируемых на телевидении. По итогам 2015 г. лишь 4 бренда из аналогичного рейтинга за 2014 г. остались в топ-10 по объему инвестиций в рекламу. В анализируемый период рейтинг возглавили нурофен, эссенциале и стрепсилс (табл. 2). Изменения произошли и в рейтинге маркетирующих организаций. На 1-ю строчку рейтинга поднялась украинская компания «Фармак», на 2-м месте остается французская компания Sanofi, а на 3-й позиции разместилась украинская компания «Корпорация Артериум» (табл. 3).

| Таблица 2 | Топ-10 брэндов лекарственных средств по объему затрат на телерекламу по итогам 2015 г. с указанием позиций в аналогичном рейтинге в 2013–2014 гг. |

| 2013 | 2014 | 2015 | Брэнд | Объем продаж рекламы, млн грн. | WGRP, % | EqGRP, % | Количество выходов |

| 10 | 3 | 1 | НУРОФЕН | 184,1 | 12 465,4 | 13 113,1 | 113 695 |

| 4 | 1 | 2 | ЭССЕНЦИАЛЕ | 146,2 | 7196,8 | 8314,3 | 23 166 |

| 18 | 14 | 3 | СТРЕПСИЛС | 139,9 | 9593,1 | 9913,0 | 79 726 |

| 7 | 2 | 4 | НО-ШПА | 137,0 | 5733,2 | 7838,5 | 27 470 |

| 154 | 153 | 5 | ФЕСТАЛ | 95,4 | 4824,7 | 5544,2 | 13 909 |

| 6 | 12 | 6 | АЦЦ | 95,1 | 4184,6 | 5366,3 | 15 155 |

| 43 | 45 | 7 | АМИКСИН | 94,1 | 4142,8 | 5142,9 | 11 600 |

| 22 | 11 | 8 | МАГНЕ-B6 | 86,9 | 3802,2 | 4753,7 | 15 363 |

| 20 | 16 | 9 | ДЕКАТИЛЕН | 84,6 | 3357,6 | 4422,5 | 9503 |

| 16 | 6 | 10 | ЭКЗОДЕРИЛ | 84,0 | 4635,6 | 4965,9 | 9995 |

| – | – | – | Другие | 6 023,8 | 277 530,7 | 353 548,8 | 1 200 862 |

| – | – | – | Итого | 7 171,0 | 337 466,8 | 422 923,1 | 1 520 444 |

| Таблица 3 | Топ-10 маркетирующих организаций по объему инвестиций в ТВ-рекламу лекарственных средств по итогам 2015 г. с указанием позиций в аналогичном рейтинге в 2013–2014 гг. |

| 2013 | 2014 | 2015 | Маркетирующая организация | Объем продаж рекламы, млн грн. | WGRP, % | EqGRP, % | Количество выходов |

| 8 | 5 | 1 | Фармак (Украина) | 698,0 | 37 559,6 | 45 412,9 | 164 661 |

| 9 | 2 | 2 | Sanofi (Франция) | 465,5 | 21 557,0 | 26 450,6 | 79 908 |

| 13 | 8 | 3 | Артериум Корпорация (Украина) | 372,6 | 15 146,3 | 21 441,2 | 78 747 |

| 10 | 9 | 4 | Reckitt Benckiser Healthcare International (Великобритания) | 358,6 | 24 783,1 | 25 750,8 | 213 970 |

| 4 | 4 | 5 | Sandoz (Швейцария) | 348,2 | 16 350,7 | 19 981,2 | 50 622 |

| 1 | 1 | 6 | Teva (Израиль) | 305,7 | 13 041,3 | 16 107,3 | 30 502 |

| 6 | 3 | 7 | Bayer Consumer Care (Швейцария) | 304,4 | 15 318,7 | 17 321,1 | 57 400 |

| 17 | 10 | 8 | Actavis Group (Ирландия) | 276,7 | 11 648,6 | 16 286,1 | 66 166 |

| 25 | 21 | 9 | Кусум Фарм (Украина) | 256,1 | 10 701,8 | 14 944,5 | 40 726 |

| 3 | 11 | 10 | Omega Pharma (Бельгия) | 246,1 | 12 151,7 | 15 620,4 | 51 502 |

| – | – | – | Другие | 3539,0 | 159 208,3 | 203 607,0 | 686 240 |

| – | – | – | Итого | 7171,0 | 337 466,8 | 422 923,1 | 1 520 444 |

Итоги

Реклама на телевидении – один из ключевых каналов коммуникации фармкомпаний с конечным потребителем – не теряет своей популярности. Однако в анализируемый период прослеживается тенденция к замедлению темпов прироста инвестиций в ТВ-рекламу. По итогам 2015 г. объем инвестиций в ТВ-рекламу лекарственных средств составил 7,2 млрд грн., превысив соответствующий показатель предыдущего года на 4,5%. При этом количество выработанных рейтингов (WGRP) увеличилось по сравнению с предыдущим годом на 7,1%.Таким образом, в этот период была отмечена медиадефляция на уровне –2,6%.

В последние годы украинские компании проявляют высокую активность на рынке ТВ-рекламы лекарственных средств, опережая по темпам прироста инвестиций в этот канал промоции своих зарубежных конкурентов, что способствует увеличению их доли на рынке ТВ-рекламы лекарственных средств.

*Данные исследования телевизионной аудитории принадлежат и предоставлены Индустриальным телевизионным комитетом (ИТК). Оператор панели – Nielsen; мониторинг – «Коммуникационный альянс». Данные по объему инвестиций фармкомпаний в рекламу лекарственных средств на ТВ были рассчитаны для выборки «Вся Украина» (Universe: лица в возрасте 4+, проживающие в домохозяйствах с ТВ на всей территории Украины) на основании показателя EqPrice за 2013, 2014 и 2015 г. При расчете показателя EqPrice учтены исключительно лекарственные средства, имеющие соответствующую государственную регистрацию. Если бренд сформирован несколькими категориями товаров «аптечной корзины», то их доля в рекламном бюджете бренда определяется пропорционально объему их розничных продаж за соответствующий период. Детальнее по показателям в глоссарии ИТК http://www.tampanel.com.ua/about/glossary.

(По материалам сайта Apteka.ua)