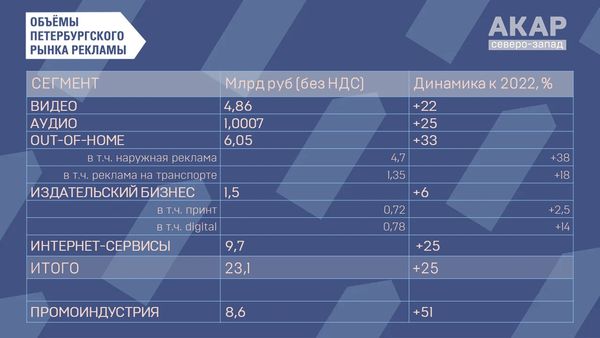

АКАР СЕВЕРО-ЗАПАД. Эксперты Северо-Западного представительства Ассоциации коммуникационных агентств России (АКАР Северо-Запад, ассоциация входит в саморегулируемую организацию «Ассоциация маркетинговой индустрии «Рекламный Совет») подчёркивают, что 2023 год оказался удачным для всех сегментов, каждый из которых отметил положительную динамику и увеличение количества рекламодателей. Общий объём рекламы в средствах её распространения составил 23,1 млрд рублей и показал рост на 25%.

С 2023 года комиссия экспертов АКАР определила новую структуру представления данных по объёму рынка. Сегменты будут представлены следующим образом:

Телевидение

По итогам 2023 года в целом в видеосегменте рекламного рынка Петербурга наблюдается двузначный рост продаж. Телевидение остаётся востребованным инструментом для решения задач рекламодателей. Необходимо отметить количество новых и вернувшихся локальных рекламодателей на ТВ, которое выросло на 31% по сравнению с аналогичным периодом 2022 года (не размещались год и более). Больше всего новых рекламодателей на локальном рынке в категории досуг и развлечения. Соотношение бюджетов прямых локальных рекламодателей и пришедших через агентства на ТВ почти не изменилось и по итогам 2023 года составило 62% на 38% в пользу прямых.

Отрасли-лидеры по объёмам рекламных бюджетов: крупнейшими локальными товарными категориями на ТВ, как и в 2022 году, остаются ретейл, недвижимость и медицинские услуги, при этом ретейл вышел на первое место, а недвижимость спустилась на второе. Четвёртое и пятое места по объёму бюджетов среди товарных категорий заняли досуг и развлечения и продукты питания, причём обе категории продемонстрировали более чем двукратный рост бюджетов относительно 2022 года.

Прогнозы: тенденция роста бюджетов и увеличения количества новых рекламодателей в Петербурге сохраняется в начале 2024 года, что позволяет сделать позитивный прогноз как для видеосегмента в целом, так и для ТВ-рекламы в частности.

Спонсорство на ТВ

78 канал. Рост на 6%. Спонсорские возможности телеканала предпочитают использовать местные рекламодатели, в 2023 году их доля составила 93%. Количество федеральных клиентов снизилось на 35%. Рекламодатели в основном работают с каналом напрямую, доля агентств в общих продажах не превышает 22%.

Отрасли-лидеры по объёмам рекламных бюджетов: букмекеры (федеральные клиенты), услуги, застройщики, медицинские центры, ретейл.

Прогнозы: запускаются новые рекламные проекты, тенденция роста должна сохраниться и в 2024 году.

Канал «Санкт-Петербург». Рост на 60% благодаря притоку новых рекламодателей (по количеству компаний +31% и по бюджетам +33%). Доля спонсорских продаж в доходах телеканала составила 65%, что продолжило тенденцию роста в 2023 году. В 2022 году соотношение спонсорства и классической рекламы оценивалось в 50/50. Увеличилась доля федеральных рекламодателей, однако локальные всё равно доминируют с долей 70%. Происходит увеличение бюджетов от рекламодателей, которые размещаются напрямую. Их доля составляет 65%. Агентства приносят телеканалу 35% спонсорских интеграций.

Отрасли-лидеры по объёмам рекламных бюджетов: ретейл (прирост на 15%), медицинские услуги (переместились с первого на второе место), недвижимость (рост по сравнению с 2022 годом), финансовые услуги (сокращение по сравнению с 2022 годом), благотворительность.

Прогнозы: рост как минимум в рамках инфляции.

Радио

Рост объёмов рекламных бюджетов от клиентов отмечают все представители радиорынка Санкт-Петербурга, как самостоятельные локальные игроки, так и холдинговые структуры. Динамика рынка радиорекламы в 2023 году составила +25,3%. Общий объём рынка сегмента в 2023 году – 1, 0007 млрд рублей.

Отрасли-лидеры по объёмам рекламных бюджетов: недвижимость, авто и сопутствующие товары, ретейл, медицина, строительство и ремонт.

Эксперты рынка прогнозируют сохранение положительной динамики в сегменте в 2024 году. Уточнение прогнозов и текущего положения радио в медиа планируется провести по итогам первого квартала 2024 года.

Наружная реклама

Объём рынка наружной рекламы в 2023 году составил 4,7 млрд рублей, что на 38% больше, чем в 2022 году. В 2023 году произошла консолидация петербургского рынка наружной рекламы. Компания Russ Outdoor приобрела крупного игрока – компанию Poster, и сейчас в городе насчитывается три крупных оператора стационарной наружной рекламы – помимо Группы компаний Russ (бывшая Russ Outdoor) это «Реклама-центр» и Корпорация «Руан». Продолжается диджитализация носителей, на конец года их доля составила 32% от всего инвентаря петербургских операторов. Около 2 – 3% конструкций в городе продаётся с помощью программатика. Федеральных клиентов в сегменте наружной рекламы размещается больше, около 60%, и эта доля будет увеличиваться и дальше. Компании-операторы в большей степени работают с агентствами, на них приходится 75% всех продаж.

Отрасли-лидеры по объёмам рекламных бюджетов: интернет-услуги впервые за 20 лет вышли в лидеры по объёмам бюджетов, на втором месте – недвижимость и строительство, на третьем – финансовые услуги и банки, на четвёртом – туризм и развлечения, на пятом – оптово-розничная торговля, далее следуют медицина и авто.

Прогнозы: дальнейший рост сегмента. Будет продолжаться диджитализация и модифицироваться модель продаж в пользу программатика.

Транзитная реклама

В сумме реклама в аэропорту, на железной дороге, в метрополитене и в наземном транспорте оценивается экспертами в 1,35 млрд рублей. Динамика к 2022 году составила +18%. Структура рекламодателей в плане локации, продаж и отраслей в данном сегменте неоднородная из-за специфики и разнообразия носителей.

Прогнозы: благодаря диджитализации будет увеличиваться количество инвентаря и, соответственно, рынок будет расти экстенсивно.

Издательский бизнес

В рамках сегмента с учётом новой методики АКАР, которая подразумевает подсчёт доходов издательского бизнеса от печатных версий проектов и онлайн-версий, необходимо выделить два подсегмента – принт и digital, которые по итогам 2023 года эксперты оценивают в 1,5 млрд рублей. При этом отдельно каждый сегмент составляет 720 млн и 780 млн рублей соответственно.

В рамках подсегмента принт у отдельных изданий разные тенденции: оценки находятся в диапазоне от минус 8% до плюс 10%, но в среднем по рынку наблюдается 2,5% роста. При этом в подсегменте digital рост составил 14%.

В сегменте издательского бизнеса фиксируется от 10 до 60% федеральных рекламодателей, а остальные – это локальные. При этом стоит понимать, что структура рекламодателей зависит от специфики конкретного издания. Доля прямых рекламодателей превалирует, а доля агентств составляет менее 10%.

Отрасли-лидеры по объёмам рекламных бюджетов: медицина, ретейл, недвижимость.

Прогнозы оптимистичные, планируется рост около 7% в целом.

Интернет

Оценка региональной интернет-рекламы имеет свою специфику. Методология до 2023 года учитывала всю рекламу, которую видят жители Петербурга, – и федеральную, и региональную, размещённую представителями организаций различного масштаба, то есть оценивались бюджеты рекламодателей. В методике, используемой АКАР при оценке интернет-сегмента в рамках оценки региональных рынков, с марта 2024 года произошли существенные изменения: оцениваются объёмы средств, получаемых интернет-сервисами, которые в ЕРИР определяются как рекламораспространители. Часть объёмов, которая ранее включалась в сегмент интернет-рекламы и при маркировке интернет-рекламы учитывалась как интернет-реклама, перешла в сегменты «Видео», «Радио» и «Издательский бизнес».

Для оценки регионального рынка интернет-рекламы принято решение определить только локально потраченные в регионе деньги на рекламу в интернете следующими типами рекламодателей: микропредприятия, ИП и физические лица. Все остальные объёмы размещения отнесены к федеральным объёмам.

Для понимания динамики развития сегмента АКАР Северо-Запад при оценке локального рынка оценивает сегмент по обновлённой методике и приводит экспертную оценку по методике, которая использовалась на протяжении последних лет. С учётом новой системы оценки, затраты рекламодателей на интернет-сервисы составили 9,7 млрд рублей. Рост затрат относительно 2022 года составил 25%. При этом, по оценке экспертов рынка, если учитывать всю рекламу, которую видят жители Петербурга, – и федеральную, и региональную, размещённую представителями организаций различного масштаба, уровень затрат рекламодателей в 2023 году составил 58,5 млрд рублей и вырос на 25%. Надо отметить, что, независимо от подхода к оценке, темпы роста в сегменте идентичные. При этом в рамках данных ЕРИР все (то есть федеральные и локальные) интернет-рекламные бюджеты на стороне рекламодателей по Петербургу за 2023 год, при экстраполяции данных четвёртого квартала на весь год, с учётом неполных данных за январь – август, составили 55,1 млрд. рублей.

В сегменте интернет-рекламы темпы роста меньше, чем по ряду офлайн-каналов, отмечается разнородная динамика по отдельным рекламным площадкам. Например, прирост по «Яндексу» 48%, а отдельные локальные площадки демонстрируют рост на уровне 10 – 15%. В среднем прирост, который фиксируют агентства, составляет от 20 до 30% по итогу года.

Происходит сдержанный рост по перформанс-инструментам и более существенный рост по медийной рекламе, это связано с развитием новых медийных продуктов. Сохраняются высокие темпы роста рекламных бюджетов в сегменте малого и среднего бизнеса.

Отрасли-лидеры по объёмам рекламных бюджетов: недвижимость, ретейл, развлечения, фарма/медицина, e-commerce.

В сегменте локальных площадок фиксируется от 20 до 40% федеральных рекламодателей, остальные – локальные. Доля агентств 60%, прямых рекламодателей 40%.

Прогноз: рост на уровне 20 – 25%.

Промоиндустрия

Практически все игроки петербургского рынка промоиндустрии отмечают 2023 год как положительный. Общий рост рынка +51%, что в абсолютных цифрах даёт 8,6 млрд рублей. Российский рынок мерча в 2023 году оценивается в 47,5 млрд. рублей. Доля Петербурга составляет около 18%. Первым фактором, повлиявшим на рост, стало перетекание бюджетов из других сегментов, особенно из BTL и Event, а также из интернета. Второе – это активно развивающиеся внутрикорпоративные коммуникации. Корпоративный мерч – это не только модный тренд, но и укрепление связей с персоналом, и всё больше компаний к этому приходит.

Заказчики в основном федеральные: банки, телеком, производственные компании, FMCG.

Прогноз на 2024 год: рост 30%.

(По информации АКАР Северо-Запад)