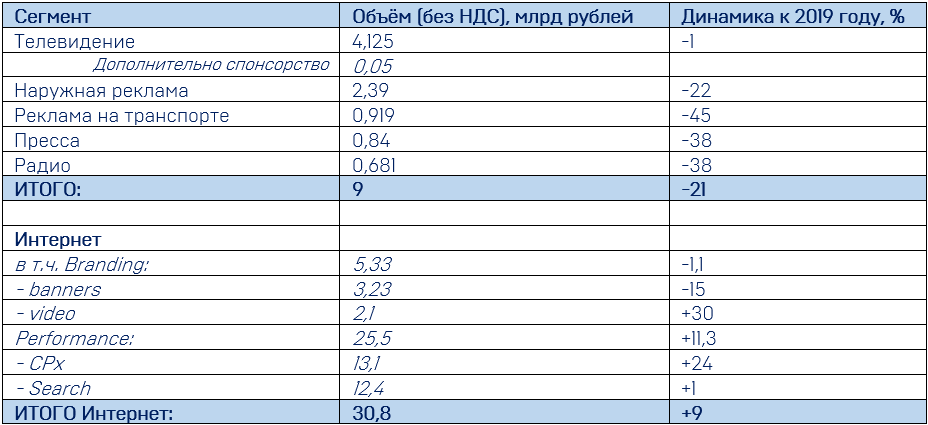

АКАР СЕВЕРО-ЗАПАД (Россия, Санкт-Петербург). Комиссия экспертов Северо-Западного представительства Ассоциации коммуникационных агентств России (АКАР Северо-Запад) – члена саморегулируемой организации «Ассоциация маркетинговой индустрии «Рекламный Совет» подвела итоги 2020 года. Объём рекламы в офлайн-сегментах сократился на 21% по сравнению с 2019 годом и составил 9 млрд рублей. Реклама в интернете показала положительную динамику в 9% и 30,8 млрд рублей.

OOH (Out-of-Home)

В сегменте OOH эксперты представили данные по стационарным конструкциям и транзитной рекламе, включая метрополитен, пассажирский транспорт (внутри и снаружи), в аэропорту Пулково и на железной дороге (вокзалы, конструкции вдоль ж/д путей, внутри поездов).

Транзитная реклама в совокупности сократилась на 45%, объём рекламы по всем носителям составил 919 млн рублей.

Стационарная наружная реклама показала 2,39 млрд и это минус 22% по отношению к 2019 году.

Эксперты отмечают, что второе полугодие было значительно лучше первого. Важную роль сыграла диджитализация носителей, которые сейчас многими рекламодателями воспринимаются как эффективное сочетание офлайн и онлайн-носителя. На данный момент у ключевых операторов установлены различные digital-конструкции, отличающиеся по форматам и возможностям трансляции роликов (так называемых изображений с элементами анимации). Однако эксперты отмечают и «опасность» такой стремительной диджитализации: кратно увеличивается количество инвентаря, при этом статичные конструкции начинают обесцениваться. На сегодняшний день доля digital (именно сторон, а не конструкций) на рынке петербургской наружной рекламы составляет 17%. Локальные рекламодатели в сегменте OOH заполняют около 60%. Доли размещений через агентства и напрямую зависят от типа носителя: у стационарных конструкций агентства обеспечивают 80% заказов, в транзитной рекламе соотношение примерно 50 на 50.

Несколько трендов эксперты выделяют и в плане категорий рекламодателей. Недвижимость и финансовые услуги, которые раньше по отдельности входили в топ рекламодателей в данном сегменте, в 2020 году часто объединяли свои рекламные предложения. E-commerce (доставка, интернет-магазины, такси и пр.) – новый лидер в сегменте OOH, при этом отмечается тенденция размещения не просто продуктового предложения, а отстройки брендов самих игроков рынка e-commerce. Снизили количество размещений автомобили, практически полностью исчезли туризм и развлечения.

В транзитной рекламе во втором полугодии после локдауна особым спросом пользовалось имиджевое художественное оформление бортов пассажирского транспорта.

Прогнозировать рост в 2021 году эксперты не решаются, надеются если и не вернуться к показателям 2019 года, то хотя бы показать по сравнению с ним минус не более 10%. Однозначно продолжится тренд на цифровизацию носителей.

Надежды на 2021 год помимо активной политической рекламы и дальнейшего развития e-commerce представители каждого из сегментов ООН связывают с разными факторами.

В сегменте рекламы на городском пассажирском транспорте перенос транспортной реформы вернул клиентам уверенность в данном рекламоносителе, как минимум, на ближайшие два года, и операторы надеются, что дальнейшее планирование новых транспортных систем Петербурга будет отвечать передовым мировым стандартам, учитывая потребности города, бизнеса, транспортных компаний и операторов рекламы. Определённые ожидания в транзите связаны с новым цифровым инвентарем в салонах автобусов (примерно 480 медиакомплексов уже функционируют с марта 2021 года).

Пулково надеется на возобновление полноценного, в том числе международного, авиасообщения, а железная дорога ждёт полного возвращения составов и пополнения маршрутов, в частности для «Ласточек».

Владельцы стационарных конструкций ожидают дополнительных мер поддержки от городских властей в дополнение к предоставленной возможности поквартальной оплаты за аренду.

Участники рынка наружной рекламы всегда проявляли себя как социально ориентированный бизнес, помогающий правительству города в реализации различных программ и инициатив, и крайне надеются, что в столь трудное для них время власти смогут уделить должное внимание, как минимум, диалогу с представителями компаний.

С 2021 года комиссия экспертов АКАР Северо-Запад планирует включить в сегмент OOH также indoor-направление.

Радио

В 2020 году радиореклама сократилась на 38% по сравнению с 2019 годом, её объём составил 681 млн рублей. Причины – как и у других сегментов: ограничения в работе бизнеса, отмена массовых мероприятий и прочие антиковидные меры, которые привели к снижению потребительской активности и сокращению рекламных бюджетов.

Часть рекламодателей в первом полугодии ушла на телевидение, его доля увеличилась, это произошло из-за оптимизации клиентами рекламных бюджетов и более привлекательного на период локдауна телевизионного инвентаря. Во втором полугодии радио частично вернуло свои позиции, и рекламодатели продолжат его выбирать, если не смогут в полном объёме размещаться на выбранных ТВ-каналах из-за ограниченных объёмов локального инвентаря.

Федеральное (мультилокальное) размещение в петербургском эфире снизалось на 10 – 20%. Это связано с тем, что при сокращении рынка крупные рекламодатели выделяют бюджеты в основном на федеральный эфир.

Основные клиенты на радио по-прежнему приходят через агентства – в среднем около 65%.

Категории рекламодателей, которые являлись лидерами по размещениям: ритейл (продовольственный и непродовольственный), недвижимость, авто и сопутствующие товары.

Эксперты прогнозируют, что ключевой рост начнётся со второго квартала 2021 года и составит от 30% до 40%.

В 2020 году медиаинфляции сегменту удалось избежать, не считая единичных радиостанций, которые изменили тарифную политику. В 2021 году стоимость размещения, возможно, увеличится из-за уменьшения глубины скидок, которые предоставлялись в 2020-м.

Печатная пресса

Пресса в 2020 году потеряла 38%, объём сегмента эксперты оценили в 840 млн рублей.

Для принта год был тяжёлый не только из-за оттока рекламодателей, но и из-за сокращения количества выходов изданий, в какой-то момент издатели даже не знали, отвозить ли тираж в типографию, так как одной из мер по противодействию распространению коронавирусной инфекции был полный запрет на передачу периодики из рук в руки.

На производстве печатной прессы отразился и курс валют: от него зависят цены на материалы для производства глянцевых полос. Например, «Панорама ТВ» по этой причине отказалась от глянцевого блока и сейчас выпускается полностью на газетной бумаге. Но издатели планируют вернуться к глянцевым страницам, когда ситуация стабилизируется.

Все эксперты отмечали падение аудитории во время пика коронавирусных ограничений, но сейчас происходит восстановление.

По данным «Центра исследований «ГОРТИС», особенностью сегмента является то, что концентрация рекламодателей в районе 75 – 80% приходится на топ-5 изданий, при этом и уровень сокращения объёмов рекламы у данных изданий значительно ниже: «Панорама ТВ», «Метро», «Телесемь», «Деловой Петербург», «КП».

Для прессы также характерно, что многие издания – это ещё и интернет-ресурсы, где доходы от рекламы чаще выше, чем в принте. Однако некоторые в принципе не имеют электронных версий, телегиды, например.

Во время пандемии немного увеличилось количество федеральных размещений, но в целом по году тренд остаётся прежним: около 80% бюджетов приходят от местных рекламодателей. А вот доля размещений через агентства, как и раньше, уменьшается, и в прошлом году она составила не более 5%, такой же прогноз на 2021 год.

Все категории рекламодателей сократили бюджеты: больше всего – туризм и массовые мероприятия. Лидером по размещениям последние несколько лет была недвижимость, на втором месте – медицина. Однако по итогам 2020 года медицина вышла на первое место, а недвижимость сместилась по объёмам размещений на второе, а по деньгам – на третье место.

В прессе также активно были представлены услуги в области торговли, финансы (не во всех изданиях) и эзотерика. Эксперты отметили, что такая тенденция была в кризисных 1990-х годах.

Представители рынка печатной прессы прогнозы делают весьма осторожно, планируют небольшой рост в пределах 10 – 15%, в том числе за счёт политической рекламы. Вселяют надежду также подтверждённые на данный момент игры в Санкт-Петербурге европейского футбольного чемпионата и проведение Петербургского международного экономического форума.

Несмотря на все трудности, издатели сумели консолидироваться, отстоять сегмент и сдержать рост розничных цен на прессу.

Телевидение

Наименьшие потери в 2020 году понёс сегмент ТВ-рекламы: минус 1% и 4,125 млрд рублей в итоге. 50 млн рублей также принесло спонсорство, которое ранее эксперты не учитывали в оценке рынка. Падение объёмов было во втором и третьем кварталах (по минус 5% в каждом). В четвёртом квартале был рост, который смог компенсировать это падение.

Локальные продажи снизились в большей степени, так как от ограничений пострадал бизнес, имеющий местную локализацию: офисы, ТРЦ, магазины.

Основные клиенты от московских агентств – это интернет-услуги, продукты питания и прочие рекламодатели, которые не приостанавливали деятельность. В итоге доля федеральных рекламодателей выросла и составила 80%, из которых 95% агентства, 5% прямые размещения. В оставшихся 20% локальных продаж доля агентств всего 40%. Стоит отметить, что доля прямых рекламодателей в локальных продажах растёт из года в год: в 2018 году было примерно 50%, в 2019-м – 55%, в 2020-м – 60%.

В категориях рекламодателей глобальных изменений не случилось: на первом месте недвижимость, рост размещений был у продуктов питания.

В спонсорстве тенденции разнятся в зависимости от структуры продаж. К примеру, коммерческая дирекция телеканала «Санкт-Петербург» работает в основном с местными прямыми рекламодателями, самостоятельно продаёт спонсорские возможности, имея полный доступ к ресурсам телеканала, включая продакшн, и сокращения бюджетов по итогу 2020 года не фиксирует, хотя отмечает значительное сокращение продаж во втором и третьем кварталах и хорошее восстановление за счёт четвёртого.

Сейлз-хаус «Эверест» показал по местному спонсорству минус 25%, но, в отличие от дирекции продаж телеканала «Санкт-Петербурга», сейлз-хаус имеет ограниченный доступ к производству контента каналов, доля локальных и федеральных рекламодателей в продажах сейлз-хауса делится примерно 50 на 50, и они тоже практически все прямые (85 – 90%).

Основные категории рекламодателей со спонсорскими бюджетами: недвижимость, медицинские центры, онлайн-обучение, e-commerce.

Во втором и третьем кварталах ТВ-реклама аккумулировала часть бюджетов, которые ушли из радио и прессы. Это произошло в том числе за счёт увеличения телесмотрения (+25% только во втором квартале) и, соответственно, аудитории. Итого за год телесмотрение выросло примерно на 3%.

В 2021 году эксперты не прогнозируют рост как в плане объёмов, так и телесмотрения. Тут играют роль экономика, которая пока не восстановилась, а также возвращение рекламных бюджетов на радио и в прессу. Инвентарь и инфляция останутся на уровне 2020 года.

Интернет

Кризис подтолкнул многих рекламодателей к диджитализации рекламных кампаний, что способствовало перетеканию значительной части бюджетов в интернет. Несмотря на эту внутриотраслевую тенденцию, сегмент сократил темпы роста от прогнозных 15% до фактических 9%. По итогам года сборы в интернете выросли с 28,3 млрд в 2019-м до 30,8 млрд рублей в 2020-м.

Важно отметить, что сегмент в первом квартале демонстрировал положительную динамику на уровне 10 – 12%, второй квартал привёл к снижению активности рекламодателей с резким спадом в апреле и мае, постепенным восстановлением в июне и дальнейшем ростом на протяжении третьего и четвёртого кварталов. При этом подсегменты показали разнонаправленную динамику: с одной стороны, значительное сокращение баннерной рекламы и внушительный рост видеорекламы, а с другой – тенденция к сокращению поисковой и росту CPx рекламы (контекстные объявления в рекламных сетях, включая MyTarget, Рекламная сеть Яндекса и Google AdSense, а также рекламу в приложениях и соцсетях).

По словам экспертов, для локальных площадок стала характерной тенденция роста трафика, но при этом стоимость этого трафика и востребованность крупными байерами, такими как «Яндекс», стала ниже. Доля рекламных агентств на площадках снизилась до 10 – 15%, прямые рекламодатели составили 35%, остальные объёмы – у байеров трафика.

В 2020 году рекламодателями – драйверами роста для интернета стали недвижимость, медицина, e-commerce, онлайн-обучение, произошла активизация финансового сектора.

В 2020 году значительно возросли требования клиентов к ведению кампании в интернете и к её результатам. Заказчикам сейчас нужно больше аналитики, чем раньше. Тенденция к росту видео будет укрепляться, в том числе за счёт таких видеоплатформ, как IVI, Megogo, Смотри.ру и др.

Прогноз на 2021 год – плюс 10 – 12%.

(По материалу пресс-релиза)